投資を行う際、最も困難な問題はどのタイミングで投資をするのが良いのかという点である。毎月の積立においても、毎月何日が最もパフォーマンスが良いのかを考えてしまう。この問題を解決するため、過去のデータを使用して検証を行った。

基本的にSP500を中心に投資しているため、対象指数はSP500とした。また、10年間の投資期間を設定した。この期間では為替の影響は予測が難しいため、為替は無視した。実際には為替が資産形成に大きく影響するが、ここでは考慮外とした。

計算方法

毎月$10,000を投資する際に、以下の3つのパターンで計算を行った。

- 毎月の月末に購入した場合

- 毎月の平均価格で購入した場合

- 毎月の最安値で購入した場合

なお、2と3については後から振り返った価格を使用しているため、現実的には不可能な売買である。しかし、思考実験としては有効だと考えた。

これを1970年1月から2024年12月投資したとして計算し、それぞれを比較した。その結果は以下の通りである。

| 項目 | 1.月末 | 2.月中の平均 | 3.月中の最安値 |

|---|---|---|---|

| 株数 | 23,523 | 23,548 | 24,294 |

| 資産 | $142,244,512 | $142,398,866 | $146,909,279 |

| 投資額 | $6,600,000 | $6,600,000 | $6,600,000 |

| 増加割合 | 21.6 | 21.6 | 22.3 |

増加割合の21.6というのは、毎月投資した金額の合計に比べてSP500の資産が21.6倍に増えたことを意味する。

結果の分析

どの投資方法でも、50年間積立を続けると資産は約22倍に増加する。また、①月末に購入する場合と②月の平均価格で購入する場合のパフォーマンスに大きな差は見られなかった。さらに、③最安値で購入した場合でも、その差はわずかであった。月の最安値で買うことは現実には不可能だが、この仮想的なシナリオでも差は小さい。

意外だと思われないだろうか?

これらの結果から、タイミングを図ることはあまり意味がなく、継続的な投資が重要であるといえるだろう。

以下では、期間を変えて同様の結果が得られるかを確認した。詳細な結果は見てほしいが、この2つの期間においても、同じような結果が得られ、月中においてタイミングを図ることはあまり意味がないことがわかるだろう。

2000年以降の結果

| 項目 | ①月末 | ②平均 | ③最安値 |

|---|---|---|---|

| 株数 | 1,858 | 1,859 | 1,926 |

| 資産 | $11,236,207 | $11,244,510 | $11,648,602 |

| 投資額 | $3,000,000 | $3,000,000 | $3,000,000 |

| 増加割合 | 3.745 | 3.748 | 3.883 |

直近10年間(2015年以降)の結果

| 項目 | ①月末 | ②平均 | ③最安値 |

|---|---|---|---|

| 株数 | 395 | 395 | 408 |

| 資産 | $2,385,816 | $2,391,373 | $2,468,902 |

| 投資額 | $1,200,000 | $1,200,000 | $1,200,000 |

| 増加割合 | 1.988 | 1.993 | 2.057 |

分割投資と一括投資の比較

毎月の分割投資において、月中のタイミングを図ることは意味がないことがわかった。

それでは、10年間の分割投資と一括投資のパフォーマンスはどうだろうか?。ちょうど、自分には10年間は使わない現金がある。しかし、多くの人が理解しているようにSP500のように長期的に価格が上昇する市場では、一括投資のほうがパフォーマンスが良いことはよく知られている。でも、具体的にどのくらいパフォーマンスがいいのだろうか?

今回は、1970年1月から10年間分割投資した場合と一括投資した場合のパフォーマンスを比較し、これを1970年2月以降10年間の各月に適用した。その結果、541個の計算結果のサンプルが得られた。

その平均を計算した結果は以下の通りだ。

| 分割投資 | 一括投資 | |

|---|---|---|

| 平均パフォーマンス | 162% | 235% |

上記の通り一括投資のほうが分割投資よりも高いパフォーマンスを示し、10年間では70%以上の高いパフォーマンスを得られた。よく知られた結果ではあるが、70%も高いパフォーマンスと言うのは新たな発見だった。

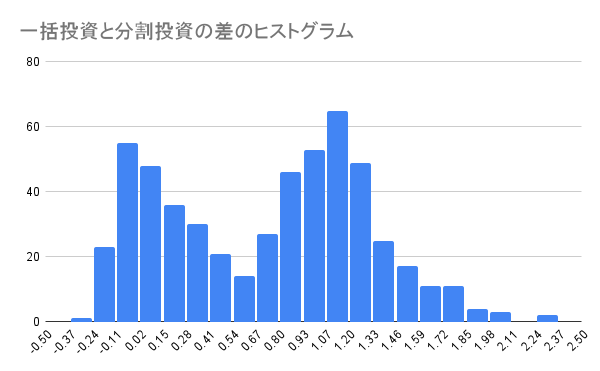

じゃ、一括投資と分割投資のパフォーマンスの差はどのくらいなんだろうか?。一括投資と分割投資の差を以下にとってみた。

ヒストグラムを見ると、明らかに0以上のケースが多いことが分かる。しかし、大きな2つの山があることにも注意が必要だ。一つは0近辺、もう一つは1.1近辺に位置している。

これは、ボックス相場の場合には一括投資においても高いパフォーマンスは見込めないが、価格が上昇し続ける相場では一括投資が優位であることを意味している。

上記のヒストグラムに置いて、0以上のケースは86.5%存在しており、これは一括投資が分割投資に勝つ割合は86.5%であったことを意味している。高い勝率ではないだろうか?

割安価格での一括投資

もう一つ計算を実施した。これは月中の最安値で一括投資を行った場合と月末で分割投資をしたときのパフォーマンスの差だ。この結果、月中の最安値で一括投資をした際の勝率は約90%に達した。これは月末で購入するよりも高い勝率であり、3.5%の向上が見られた。

つまり、安い価格を狙って購入するのは、一括投資の場合には有効であるといえる。

結論

個人的には、以下の戦略が重要だと考えている。

- 今後も上昇が期待される市場を選ぶ。

- 10年程度は使わない現金を確保する。これは短期的な相場の変動は読めないが、長期的な相場はある程度は読めることから出てきた結論だ

- 相場が安定している場合は定期的な投資を続ける。一括投資も可能だが、精神的な耐性が求められるかもしれない

- 相場が大きく下落した際には、大きく投資することを検討する。一括投資をすでに行った人は、この局面では耐える必要がある。

これらを念頭に置き、効率的な投資を心がけよう。

コメント