はじめに

SP500と米国債ではどっちに投資をするのだろうか?

この問題は、時には非常に難しい事がある。低金利が続いていた時代であれば、明らかに株だ。金利が低い環境では、企業は低コストで資金調達できるため、設備投資や研究開発に積極的な姿勢を示しやすく、結果として企業収益の拡大に繋がることが期待できる。そのため、株は高いリターンが見込める。

しかし、金利が低くても、株価が高いときはどうだろうか?

金利が上昇すると、企業の資金調達コストが増加し、収益を圧迫する可能性がある。また、投資家もより高い利回りを求めて債券に資金をシフトさせる傾向があり、株価が下落する要因となり得る。したがって、金利が低くても株価が過度に高騰している場合は、投資リスクが高まっていると判断することもできる。

じゃ、金利が高くて、かつ株価が高いという状況ではどうだろうか?。

このケースでは、経済が過熱している可能性が考えられる。金利が高いにも関わらず株価が高いということは、投資家が将来の成長を楽観視していることを示唆しているが、同時にインフレや景気後退のリスクも高まっている可能性があり、このような状況では、比較的安定した収益が期待できる債券への投資が、リスク分散の観点から有効な選択肢となる場合がある。

歴史が語る投資の教訓

上記の状況は、一般的に言われている事柄だ。誰も否定はできないと思うが、逆にむやみに肯定もできない。

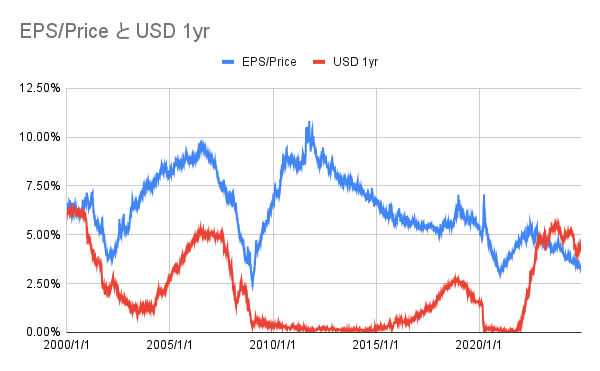

実際に、株価と金利の関係を見るために、以下のように米国のSP500のEPSを株価で割った値(つまりはPERの逆数)と米国の1年金利を比較したグラフを作ってみた。

これを見ると、2000年のドットコムバブル崩壊時には、SP500のEPS/Price(PERの逆数)と1年物米国債金利がほぼ同水準だった。その後、米国金利は長期にわたり低水準を維持し、EPS/Priceは上下を繰り返しながらも、米国債の利回りよりも高い利回りとなっていた。しかし、近年再び、EPS/Priceと1年物米国債金利が同水準に近づいている。この状況は、ドットコムバブル崩壊前と似ていると言える。

上記の状況は面白い現象ではないだろうか?。現在は、ドットコムバブルの崩壊時と似たような金利水準と株価および企業の1年間の収益率となっているのだ。

現在の市場の特徴

現在の市場の特徴を上げると以下のことが言えるだろう。

- 特定銘柄への集中: アップル、マイクロソフト、NVIDIAなど、いわゆるMagnificent7と呼ばれる巨大テック企業への投資が集中している。

- 深い堀: これらの企業は、独自の技術やブランド力によって、競合他社の参入を阻む高い壁を築いている。

- 割高な評価: SP500のPERは、歴史的な水準を大きく上回っており、割高感が指摘されている。

ITバブルのときには、株価が大きく上がり誰も彼もが輝く未来をみながら、ドットコムがついていれば将来的な収益が確定されたかのような株価がついていた。そのために、株価が上がっていた。

それでは、今はどうだろうか?。

今はドットコムバブルとは違う点は、ある特定の銘柄に時価総額が集中していることだ。アップルやマイクロソフト、NVIDIA等のMagnificent7と言われるような銘柄にお金が集中している。

また、これらの企業は独占企業と思われるような自分たちのビジネスに対して、第三の企業が参入できないような深い堀を築きながらビジネスを構築しているのだ。

つまり、現在のiPhoneとAndroidのシェアは高い水準になる。これに取って代わるようなスマホはあるのか?。現在のWindowsに変わるようなOSは生まれるのか?。Microsoft Officeはどうだろう?。また、AzureやAWSに取って代わるようなサーバーを提供できる会社は、他にあるのだろうか?

答えはすべてNoだろう。これが深い堀を築き、第三者からの参入を難しくしている要因である。

上記のような信頼を得ている企業は、大きく株価を伸ばしており、これが継続しているのが現状である。企業の収益は、上記のような大きな堀を持っているテック企業に集中するとみんなが思っているかのような時価総額がついていると考えられる。

BPSの水準から見た現在の株の割高感

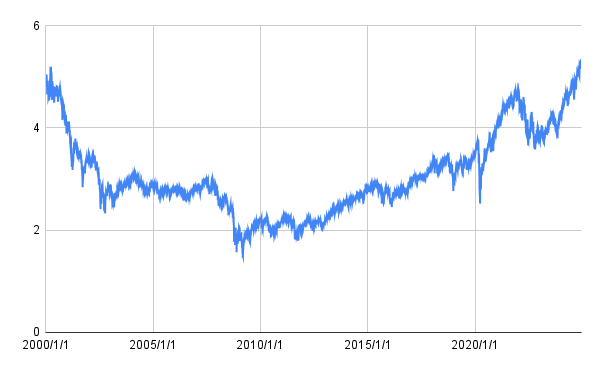

BPSについても見てみよう。同じ期間のBPSについても計算をした。

上記を見ると、BPSもドットコムバブルと同様の水準であり、かなり割高な水準であるといえる。

株の推移

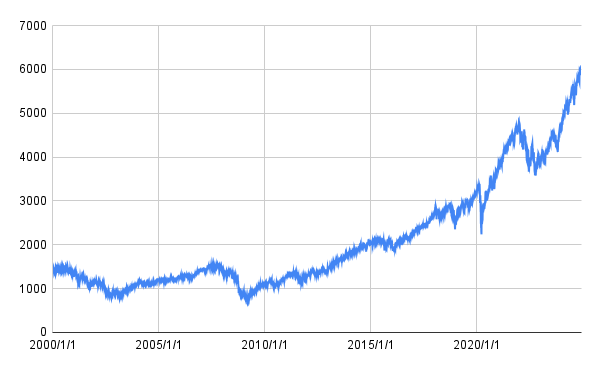

最後に株価を見ていこう。

2000年1月に1450近くだったSP500は、その後2002年10月に770近くまで低下した。

しかしながら、その後は力強く株価は上昇し、現在では6000となっているのだ。

水準についてのまとめ

- SP500は2000年1月に1450近くあったが、ドットコムバブルが崩壊し、2002年10月に770近くまで低下。

- 同時期に米国金利も6%から1.5%近くも低下しているのである。

- その後、株価は緩やかに上昇するが、リーマンショックを受けて株価は770まで低下した。

- リーマンショックを受けて、米国は非伝統的なゼロ金利政策を導入して、企業業績は一気に回復した。株価も割安な水準であったものの、徐々に回復していった。

- 一方で、ウクライナ戦争やコロナによるインフレが発生して、FOMCは米国金利は上昇。同時に主要な企業の株価が上昇し、現在ではPERの逆数と同じ水準となっていった。

株価の水準について

この現象から以下のことが言えると思う。

- 現在の株価は、米国金利と比べて割安な水準ではない。

- この現象はドットコムバブルの頃を彷彿させる。

- 現在の株価が上昇するのか、下降するのかは誰にもわからない。

今後の展望

今後の展望については、誰もわからないというのが正直なところではないだろうか?

AIブームは今後も継続すると思う。費用がかかりすぎており、その費用の回収が全くできていないと言われているが、その費用を喜んで出す投資家が結構多いように思える。また、AIを使った企業も徐々に増えてきており、同様に投資家が喜んでお金を出している気がする。

そう思うと、まだまだAIブームは数年は続くと思うし、深い堀を持っているテック企業は、ますます多くの人から信頼される可能性もある。

一方で、いつかこのAIブームがなくなり、平均的な株価に収束する可能性も秘めている。その場合には、おそらく株価は半減してもおかしくはないだろう。

そして、その株価が戻る際には、次なるスター候補となる企業が株式市場に出てくるのだと思っている。

しかし、それは誰にも予想はできないのだ。だから、常に市場にとどまっている必要があることを認識しておかなければならない。

コメント